O presente estudo jurídico aborda questões que têm causado certa celeuma acerca do IPVA, as quais giram em torno do campo constitucional de sua incidência territorial e material. Noutras palavras, pretende-se analisar a necessidade de se reformar a Lei mais importante do Brasil apenas para explicitar que é constitucional a incidência de IPVA sobre a propriedade de embarcações e aeronaves, tais como jatinhos e iates. Nesse contexto, será apresentada a posição da Suprema Corte em cotejo com as diretrizes constitucionais vigentes.

A Constituição Federal de 1988 (CF/88), delega expressamente aos Estados e ao Distrito Federal o poder de criar, por meio de simples lei ordinária, o Imposto sobre a Propriedade de Veículo Automotor (IPVA).2 Esse poder, denominado competência tributária, faculta ao ente tributante (Estado-membro ou Distrito Federal) criar, isentar, revogar isenção e extinguir o IPVA, no seu próprio território. Saliente-se que logo após o advento da CF/88, o poder constituinte derivado determinou que o IPVA poderá ter alíquotas mínimas fixadas pelo Senado e, no afã de ampliar o poder de intervenção estatal na esfera privada, facultou a previsão de alíquotas seletivas, ou seja, diferenciadas em função do tipo e utilização do veículo automotor (inc. I e II, do §6º, do art. 155, incluído pela Emenda Constitucional n. 42, de 19.12.2003).

Diante disso, apenas para ilustrar, o ente tributante, em conformidade com os referidos critérios, pode instituir imposto - assim como conceder e revogar as respectivas isenções - sobre a propriedade de veículos de transporte coletivo de passageiros ou de carga; sobre a propriedade de veículos utilizados como meio de subsistência (taxis, p. ex.); sobre a propriedade de veículos com menor potencial de causar dano ambiental; sobre a propriedade de veículos antigos com potencial valor histórico e cultural. Quaisquer dessas possibilidades poderão ser veiculadas por meio da edição de simples lei ordinária, conforme o caso, estadual ou distrital.

Vale lembrar, ademais, que o dinheiro proveniente da arrecadação do IPVA não pertence integralmente ao Estado que o instituiu. Com efeito, a CF/88, ao traçar os contornos do federalismo fiscal brasileiro, determina o repasse para o Município de 50% (cinquenta por cento) do IPVA arrecadado dos proprietários de veículos automotores licenciados em seus territórios (inc. III, do art. 158). Significa dizer que o poder de criar e arrecadar o IPVA pertence ao Estado e ao Distrito Federal, cada qual podendo dispor, para si, somente de 50% da receita obtida. Como corolário disso, só será devido o IPVA para o Estado em que o contribuinte, proprietário do veículo, tenha domicílio; após a arrecadação, caberá o repasse de 50% para os Municípios em cujo território tenha sido feito o licenciamento do veículo.

Acrescente-se que, nos Estados Federais, é comum a denominada guerra fiscal causada pela dificuldade de se identificar, com base apenas na literalidade do texto constitucional, o ente competente para tributar, bem como a pessoa política a ser beneficiada com o repasse da receita proveniente da arrecadação de impostos federais e estaduais; sem olvidar, diga-se de passagem, o problema causado pela dependência financeira dos entes políticos decorrente da imposição constitucional da referida repartição de receita tributária. Apenas para exemplificar, ainda que a União fosse competente para instituir o IPVA, permaneceria o problema de apaziguar, com base na mera literalidade, eventuais questionamentos quanto à identificação dos Estados e Municípios que seriam favorecidos com o referido repasse constitucional de receita tributária.

Sob a vigência da CF/88, cumpre reconhecer que o IPVA é devido ao Estado-membro competente para sua instituição e, nesses termos, o local de pagamento será aquele do domicílio do contribuinte. A esse respeito, convém salientar que, em 2020, a Suprema Corte3 manteve o posicionamento no sentido de que a “[...]imposição do IPVA supõe que o veículo automotor circule no Estado em que licenciado” e, por maioria de votos, fixou a seguinte tese de repercussão geral, verbis: "A Constituição autoriza a cobrança do Imposto sobre a Propriedade de Veículos Automotores (IPVA) somente pelo Estado em que o contribuinte mantém sua sede ou domicílio tributário", diga-se de passagem, em conformidade com seu entendimento de que o IPVA incide apenas sobre a propriedade de veículos terrestres. Ainda, quanto à competência legislativa e administrativa para, respectivamente, instituir e arrecadar o IPVA, assim se pronunciou a Excelsa Corte:4

[...]A Constituição Federal não fixou o conceito de propriedade para fins de tributação por meio do IPVA, deixando espaço para o legislador tratar do assunto. Nesse sentido, é constitucional lei que prevê como fato gerador do imposto a propriedade, plena ou não, de veículos automotores.

3. Como regra, a capacidade ativa concernente ao imposto pertence ao estado onde está efetivamente licenciado o veículo. Não obstante, a disciplina pode sofrer ponderações, para o respeito do télos e da materialidade do tributo, bem como do pacto federativo. Daí a fixação da tese de que “a capacidade ativa referente ao IPVA pertence ao estado onde deve o veículo automotor ser licenciado, considerando-se a residência ou o domicílio – assim entendido, no caso de pessoa jurídica, o estabelecimento – a que estiver ele vinculado”.

Saliente-se que, no tocante ao repasse constitucional de receita tributária, objeto do direito financeiro, propriamente dito, é competente o Município em cujo território esteja licenciado o veículo automotor.5 Nesta segunda hipótese, resta esclarecer que o registro e licenciamento deverá ser realizado, nos termos da legislação infraconstitucional vigente, (i) no Detran, se se tratar de veículo terrestre [art. 120, do Código Nacional de Trânsito de 1997, (CTN/97)],6 (ii) no Registro Aeronáutico Brasileiro [art. 72, do Código Nacional de Aeronáutica de 1986, (CNA/76)],7 se se tratar de aeronaves; e (iii) na Capitania dos Portos ou, conforme o caso, no Tribunal Marítimo (art. 3ª, da Lei n. 7.652/88),8 se se tratar de embarcações. Observe-se que, em conformidade com a referida legislação, o licenciamento será feito, como regra geral, no local do domicílio do contribuinte.

Convém ainda trazer a contexto o entendimento jurisprudencial a respeito da expressão “veículos automotores” a que se refere o enunciado do inc. III, do art. 155, da CF/88. Vejamos. Sob a vigência do Sistema Constitucional Tributário anterior, com a redação incluída pela EC n. 27/85, concedia-se aos Estados e ao Distrito Federal a faculdade de instituir imposto sobre a “[...]propriedade de veículos automotores, vedada a cobrança de impostos ou taxas incidentes sobre a utilização de veículos.”, (inc. III, do art. 23). Convém ressaltar, por oportuno, que no referido enunciado consta apenas “veículos” e não “veículos automotores”. Além disso, já era possível distinguir o IPVA das eventuais taxas exigidas em decorrência da prestação do serviço público de conservação de rodovias, cujo desgaste é causado não pela propriedade de veículos, mas, sim, pela sua “utilização”. Aliás, o IPVA também se distingue das taxas de licenciamento exigidas nas repartições de trânsito, tráfego aéreo ou marítimo. Considerando-se, ademais, o princípio constitucional que informa a criação de impostos, qual seja o da capacidade contributiva, já naquela época era possível bem fundamentar que o fato gerador constitucionalmente possível deste imposto compreende a propriedade de qualquer “veículo” que, mediante propulsão própria, seja destinado ao transporte de pessoas ou coisas, como carros, motocicletas, lanchas, iates, helicópteros, aviões, ônibus etc..

A despeito disso, já se fazia questionamentos acerca da possibilidade jurídica de se instituir IPVA sobre qualquer espécie de veículos automotores, especialmente, embarcações e aeronaves. Noutro giro, argumentava-se que o fato gerador do IPVA se restringe à propriedade de veículos automotores “terrestres”, pois o registro das aeronaves e das embarcações, nos termos da legislação federal, não está vinculado ao local do domicílio ou residência de seus proprietários, tal como exigido para o licenciamento de veículo automotores terrestres. A CF/88, que, para fins de incidência do IPVA (inc. II, do art. 155), traz expressa referência aos “veículos automotores”, não pacificou essa questão.

Vale lembrar que o Estado de São Paulo, por meio da Lei ordinária estadual n. 6.606/89, instituiu o IPVA sobre a propriedade de embarcações e aeronaves e, diante da referida controvérsia, foi pleiteada a tutela jurisdicional. No entender do min. Marco Aurélio, “[...] O imposto em comento está compreendido no âmbito daqueles alusivos não à utilização, mas à propriedade de veículos automotores. Por outro lado, não se pode introduzir no dispositivo constitucional limitação que nele não se contém. A incidência abrange a propriedade de todo e qualquer veículo, ou seja, que tenha propulsão própria e que sirva ao transporte de pessoas e coisas.” A nosso sentir, esse entendimento prestigia tanto o federalismo fiscal brasileiro, como também o princípio constitucional informador dos impostos, qual seja o da capacidade contributiva. Nada obstante, sob fundamento diverso, a Suprema Corte9 manteve, por maioria de votos, seu posicionamento quanto à não incidência do IPVA sobre a propriedade de veículos automotores hídricos e aéreos.

Na ocasião, o min. Sepúlveda Pertence10 teve a oportunidade de sustentar que “[...] Na acepção em que é utilizada ordinariamente no direito positivo brasileiro, inclusive na definição do campo de incidência tributária, a expressão ‘veículos automotores’ diz respeito aos veículos de transporte terrestre, em perfeita sintonia com a vontade manifestada pelo legislador constituinte e ainda com o próprio fundamento jurídico das inovações introduzidas no art. 23 da Lei fundamental.” Sob uma suposta interpretação teleológica – pois, a nosso pensar, não se deu a devida atenção a duas espécies tributárias que, juridicamente, não se confundem -, argumentou-se que o IPVA seria sucessor da extinta Taxa Rodoviária Federal, criada pelo Decreto-lei n.397/68. Transcreva-se:

[...]é certo que os preceitos em causa da Emenda Constitucional n. 27, de 1985, tiveram a finalidade de alterar a sistemática de distribuição dos recursos entre as entidades políticas, através da criação de um novo imposto estadual, em substituição à Taxa Rodoviária Única, para permitir a sua divisão, meio a meio, entre os Estados e Municípios[...]o elemento histórico corrobora esse alcance da expressão. Os trabalhos preparatórios, revelam, com efeito, de forma inequívoca, que o legislador constituinte pretendeu transformar a Taxa Rodoviária Única no imposto sobre a propriedade de veículos automotores, com a mesma área de incidência.

Além disso, o voto vencedor levou em consideração que, consoante a legislação infraconstitucional vigente à época, os veículos terrestres estavam sujeitos ao licenciamento no domicílio ou residência de seus proprietários, (art. 57, do Código Nacional de Trânsito), enquanto as aeronaves e embarcações, sujeitas ao registro no Registro Aeronáutico Brasileiro (Decreto-lei n. 32/66) e no Tribunal Marítimo (Lei n. 2.188/54), respectivamente. É dizer, embora os Estados-membros tenham, em caráter supletivo, competência para legislar a respeito de tráfego e trânsito nas vias terrestres, “[...]em nenhum ponto a autonomia estadual se estende ao campo da navegação marítima ou aérea.”. De nossa parte, continuamos a crer que a competência dos Estado-membros para fiscalizar e arrecadar seus próprios tributos não se confunde e, portanto, não conflita com a competência da União, ora mencionada.

Ancorados nessas breves ponderações, vejamos o que dispõe a proposta de Reforma Tributária a esse respeito. Em 2023, o Poder Executivo entendeu que a melhor solução seria a construção do texto pelo próprio Poder Legislativo, a partir do debate realizado. Com esse propósito, formou-se um Grupo de Trabalho destinado a analisar e debater “todo o cabedal de conhecimento acumulado nos últimos anos”,11 com vistas a apresentar um substituto para a PEC n. 45/2019. No tocante à tributação da propriedade, em especial, tende a implementar os avanços constantes nos substitutivos das PECs n. 45 e 110.

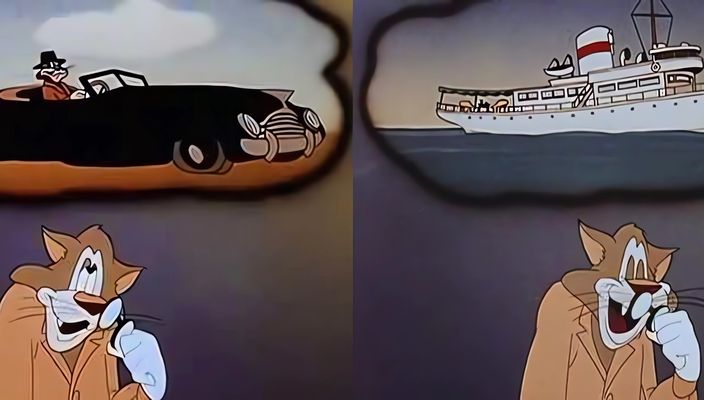

O Substitutivo da PEC n. 110, objeto do presente estudo, visa a incluir no texto constitucional a expressa possibilidade de o IPVA incidir sobre a propriedade de veículos aquáticos e aéreos. É dizer, propõe acrescentar à redação do Poder Constituinte Originário de 1988, por meio de emenda constitucional, a possibilidade que, a nosso sentir, já se encontra contemplada pela festejada Constituição-cidadã de 1988, de tributar veículos automotores “aquáticos e aéreos”, a pretexto de torná-la mais evidente. Evoca-se ainda a necessidade de proporcionar um tratamento mais igualitário aos contribuintes, pois, em face do entendimento da Suprema Corte, proprietários de carros e motos usados são contribuintes do IPVA, enquanto proprietários de lanchas, iates e jatinhos não o são. Nesses termos, enfatiza-se que: “[...]O objetivo é alcançar bens utilizados por pessoa de alto poder aquisitivo de elevado valor, que hoje não são tributados, em um claro descompasso com o imposto aplicado sobre veículos automotores de uso popular.” (p. 98). O relatório ressalva que não há intenção de onerar a atividade produtiva. Assim, a proposta de reforma tributária não visa a promover a incidência de IPVA sobre a propriedade de veículos de transporte coletivo regular de passageiros ou de transporte de cargas, nem tem a intenção de permitir que o IPVA incida sobre bens de capital da empresa, como plataformas de petróleo.

Por todo o exposto, propugnamos que qualquer reforma na Carta Magna deve ser medida de extrema excepcionalidade, afinal, a vitalidade das normas jurídicas é assegurada pela via da interpretação jurídica, a qual pressupõe uma análise ampla do texto constitucional de forma a compreender as vigas mestras que sustentam todo o nosso ordenamento jurídico e que, por essa razão, não podem ser desconsideradas no exercício das funções estatais, propriamente ditas. Noutro giro, cabe ao Legislativo editar suas leis em plena conformidade com as diretrizes constitucionais e, ao Judiciário, proferir decisões, amparadas numa fundamentação que, em seu conjunto, sejam coerentes e harmônicas entre si, sob pena de, se assim não proceder, fragilizar a importância do nosso vigente Estado Democrático de Direito.

Notas

...

Inc. I, do art. 155.

RE 1016605, Pleno, rel. p/ acórdão, min. Alexandre de Moraes, j. 16.9.2020, p.m., DJ 16.12.2020.

ADI n. 4.612/SC, Pleno, rel. min. Días Toffoli, j. 16.6.2020, p. m., DJ 17.8.2020.

Transcreva-se: “Art. 158. Pertencem aos Municípios: [...] III – cinqüenta (sic) por cento do produto da arrecadação do imposto do Estado sobre a propriedade de veículos automotores licenciados em seus territórios;”

Transcreva-se: “Art. 120. Todo veículo automotor, articulado, reboque ou semirreboque, deve ser registrado perante o órgão executivo de trânsito do Estado ou do Distrito Federal, no Município de domicílio ou residência de seu proprietário, na forma da lei.”, com a redação dada pela Lei nº 14.599, de 2023.

Transcreva-se: “Art. 72. O Registro Aeronáutico Brasileiro é público, único e centralizado e tem como atribuições: (Redação dada pela Lei nº 14.368, de 2022) I - emitir certificados de matrícula, de aeronavegabilidade e de nacionalidade de aeronaves sujeitas à legislação brasileira;[...]”.

Transcreva-se: “Art. 3º As embarcações brasileiras, exceto as da Marinha de Guerra, serão inscritas na Capitania dos Portos ou órgão subordinado, em cuja jurisdição for domiciliado o proprietário ou armador ou onde for operar a embarcação.” (Redação dada pela Lei nº 9.774, de 1998) e “Parágrafo único. Será obrigatório o registro da propriedade no Tribunal Marítimo, se a embarcação possuir arqueação bruta superior a cem toneladas, para qualquer modalidade de navegação.” (Incluído pela Lei nº 9.774, de 1998).

RE n. 255.111-2/SP, Pleno, rel. min. Marco Aurélio, rel. p/ acórdão, min. Sepúlveda Pertence, j. 29.5.2002, p. m., DJ 13.2.2002.

Parecer transcrito no RE n. 255.111-2/SP, Pleno, rel. min. Marco Aurélio, rel. p/ acórdão, min. Sepúlveda Pertence, j. 29.5.2002, p. m., DJ 13.2.2002.

Relatório do grupo de trabalho destinado a analisar e debater a pec nº 45/2019, https://www.camara.leg.br/proposicoesWeb/prop_mostrarintegra?codteor=2285113